2020中国高净值人群健康投资白皮书:两类资产,美元保单和深圳房地产

2020中国高净值人群健康投资白皮书

2020 年对于中国高净值人群而言,是个意义特别的年份。

美国股市多次熔断,黄金价格暴涨,中国股市在悲观中开市,却迎来一波小行情。疫情稍过,一线城市的高端楼市迅速回暖,又迎来一波抢购潮。在诡谲激荡的经济环境中,不确定性充满着机会,亦是让人充满着焦虑。

对于拥有大量资产性收入,寻求财富安全的高净值人群而言,这一系列的变化会在多大程度上影响他们对财富和健康的投资态度?疫情过后,他们的财富观和健康观又将发生怎样的变化?

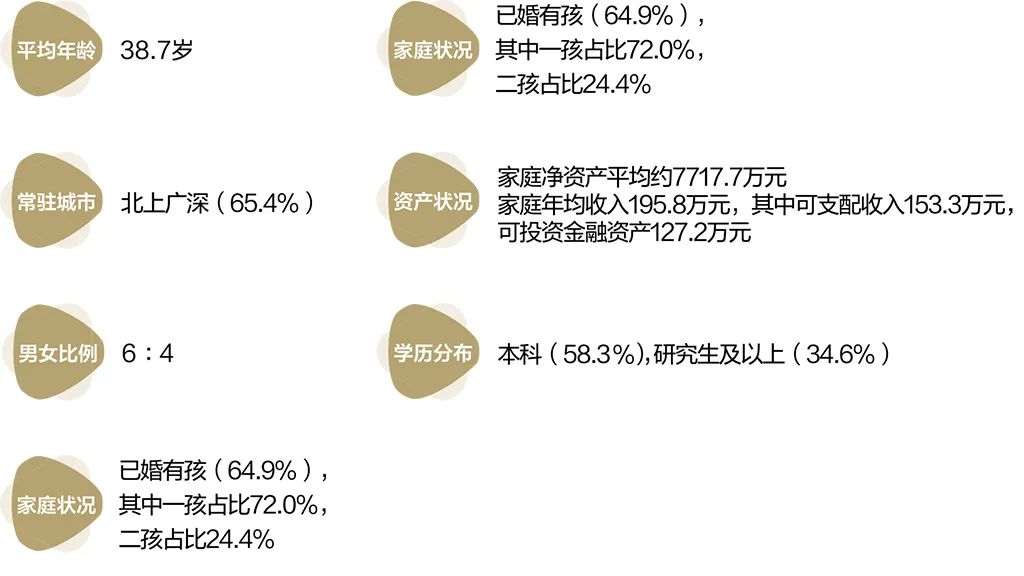

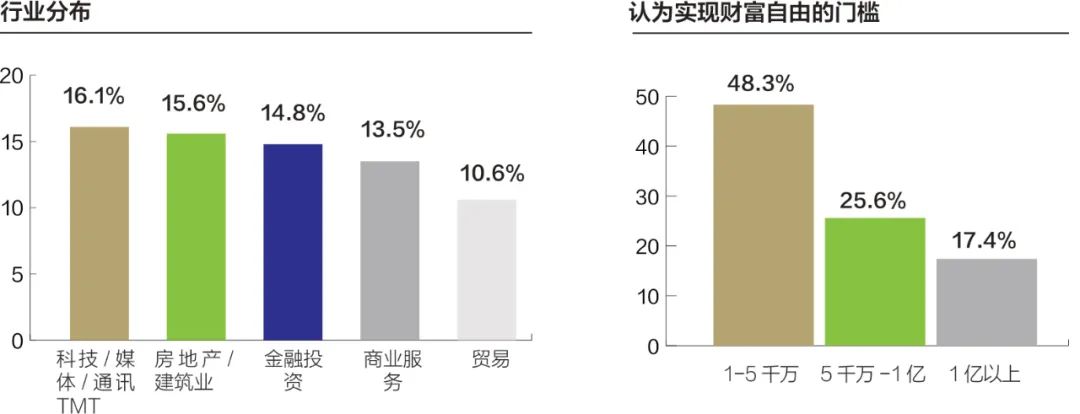

本次调研目标高净值人群具有“年轻”“高学历”“互联网”“科技”等特征,他们中不少人是“科技新贵”,在互联网和科技行业的风口赚到了自己人生中的第一桶金。调研数据显示,家庭净资产均值为7718 万,在1000 万-5000 万者居多,占比58.8%;年收入均值196 万,200 万及以上者居多,为26.1%。

财帛在手,如何保持财富的健康和身心的健康,则成为高净值人群最为关注的领域。

▍高净值人群注重财富增值与传承,年金和终身寿构筑财富安全重要防线

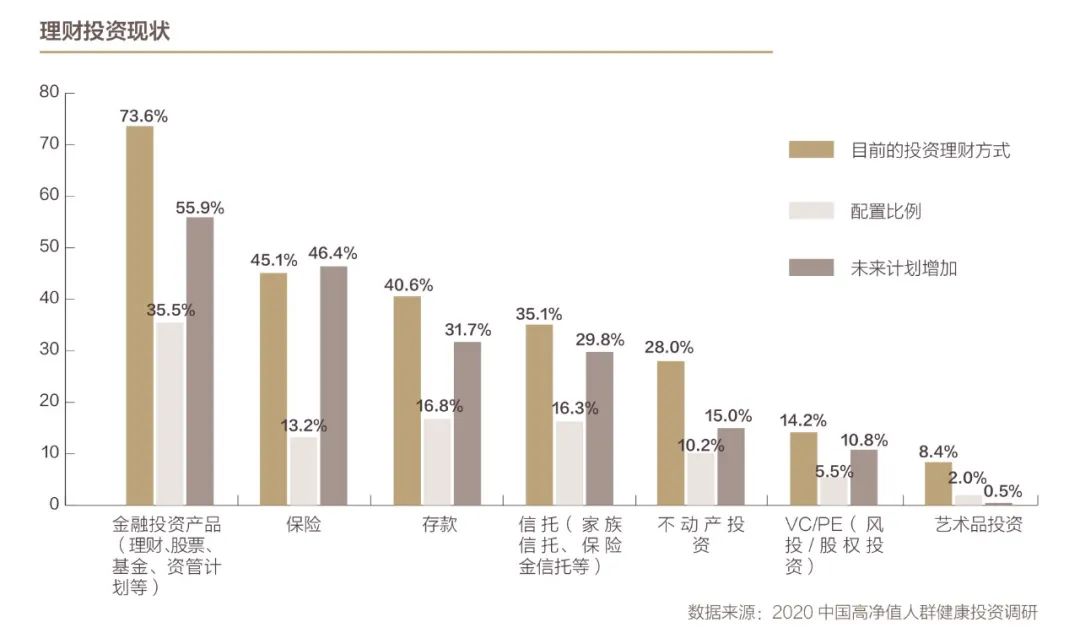

在财富健康的态度上,本次调研发现,在高净值人群目前金融投资方式中,金融投资产品(理财、股票、基金、资管计划等)占比最高,达73.6%;购买保险位列第二,占比45.1%;85.5% 的高净值人群认可商业保险可以应对突发的风险,是家庭稳定的基石,也有财富传承的功能。而投资不动产已经下降到第五位。

在后疫情时代理财投资项目配比上,55.9% 的受访者认为未来需要增加金融投资,46.4% 表示未来计划增加对保险的配置,紧随金融产品投资之后。数据可看出疫情对“安全感”带来了不小的冲击,也使得人们希望为资产寻找更安全的避风港。

就保险配置现状来看,本次调研发现,高净值家庭年平均保费为13.2 万元,其中,年保险费用支出30 万元以上比例近12%;购置主要渠道为代理人、银行和互联网。终身寿、年金等养老传承类产品受到高净值人群的欢迎,能够很好地满足其前两大意图--财富管理(财富保值、增值)和财富传承。

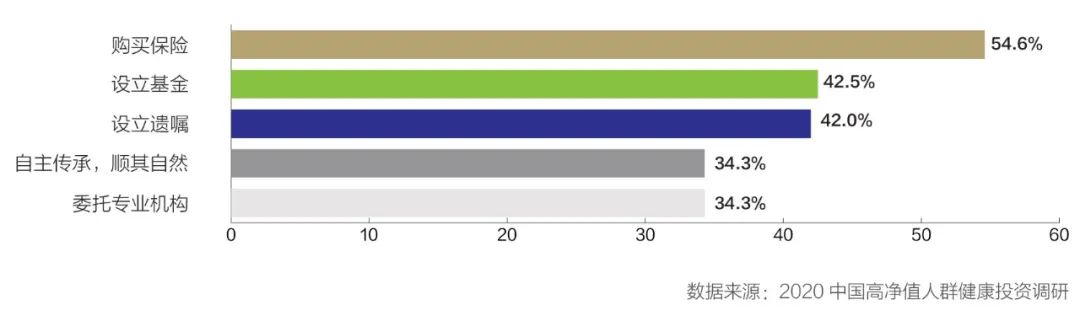

54.6% 的高净值人群认为购买保险(比如养老险、对接信托的传承类保险)是财富传承的实现方式,在调研人群中占比最高。年金险具有类信托的功能,所有权始终由投保人控制,可达到移产不移权的功能。

▍“健康管理服务”成为高净值人群需求热词 但风险应对仍显不足

调研发现,高净值人群愿意购买额外的健康服务来弥补现有医疗资源的不足,包括借助高端医疗保险到境外寻求更好的医疗资源,也开始意识到专业保险机构在医疗资源整合和服务上的能力。

(美元保单)

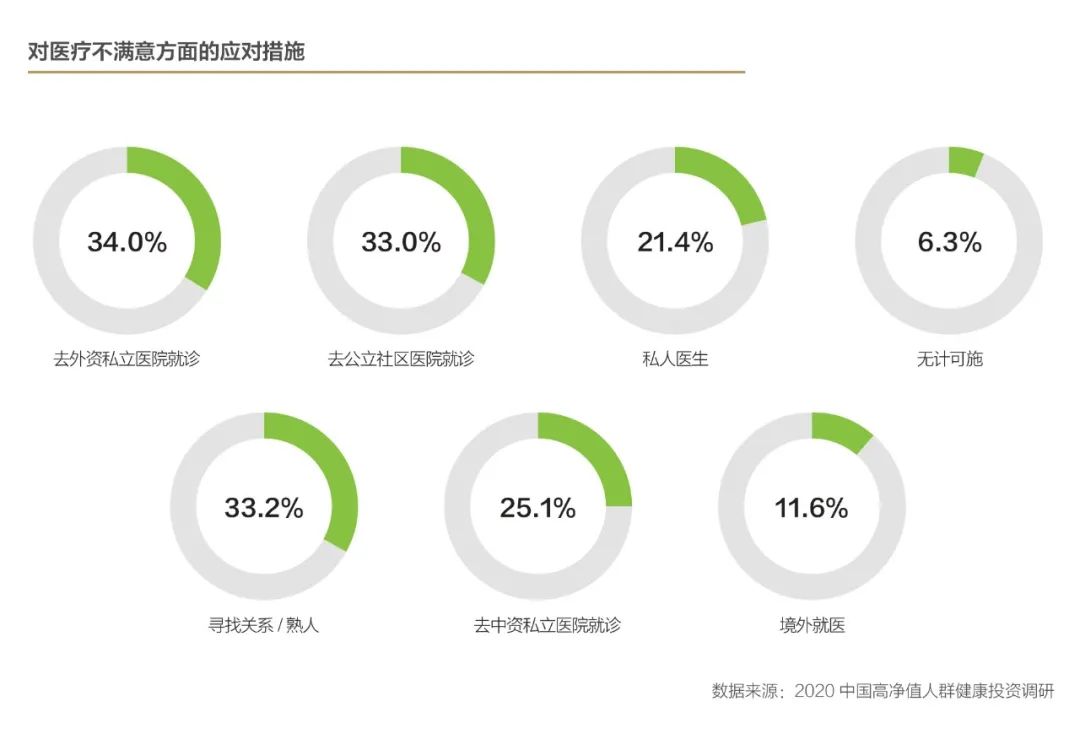

具体而言,84.7% 的目标人群患有健康问题。当遇到医疗不满意时,去外资私立医院和寻找关系或者熟人成为人们的优选项,这也反映了人们希望获取更为优质、可信任的医疗服务的心态。在获知医疗信息的渠道中,除传统的医疗机构(37.2%)和亲朋推荐(31.1%)外,保险机构的健康管家(24.5%)也成为前三大最信赖渠道之一,这反映出专业保险机构在医疗资源整合和服务能力上在高净值人群中拥有了口碑。

5.7% 的目标人群有境外就医和体检经历,选择境外医疗的主要原因是先进的医疗设备(62.6%)、规范专业的医疗服务(55.0%)、高超的医疗技术(47.9%)。但是在享受境外医疗优质服务的同时,目标人群也在担心境外期间的生活翻译陪同及护工陪同安排(56.4%)以及归国后的病情跟踪(52.1%)。

目标高净值人群在商业医疗保险的保额均值约385 万元。健康管理服务成为高净值人群购置健康险时的一大考虑因素,近九成愿意为增值服务付费。但是,当涉及境外就医及体检费用时,个人自付比例较高(64%),而非通过医疗保险的理赔支付。可见,高净值人群具备了健康意识,但是在用保险这一财务手段来应对突发的健康风险上仍显不足。

▍借保险实现财富、身心两平衡,才是“家和”之道

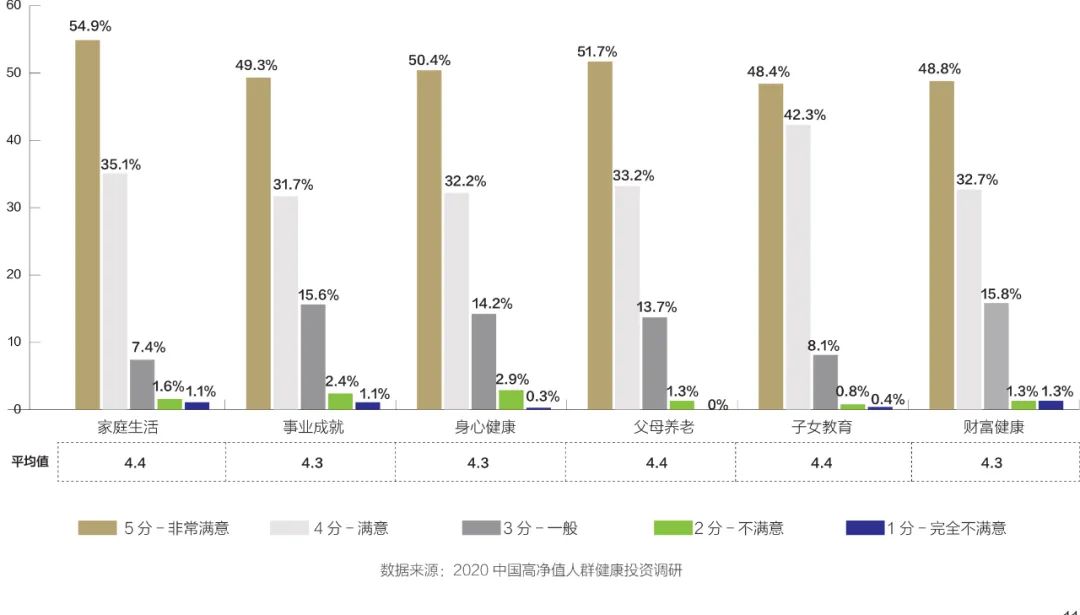

调研发现,高净值人群的“健康观”发生了变化,从单纯追求财富富足到追求身体健康,从追求身体健康到追求心灵健康、家庭和睦,逐渐形成一个综合全面的健康观。

这个健康观中涵盖多种元素,包括家庭生活、事业成就、身心健康、父母养老、子女教育以及财富健康,只有当这些元素之间彼此平衡发展时,才能实现财富代际传承,家和万事兴。

由此“健康观”的变化也会促使高净值人群在选择保险服务商时,会较为看中多维度提供优质服务的能力,从与财富安全相关的传承类产品,到提供多元化保险保障的医疗健康保险,乃至提供全球高精尖的医疗服务资源,解决人生的两大隐忧--财富之忧和健康之忧,真正体现出购买保险的深层次功能和意义,“安全”。

(美元保单)

衡量一家公司的实力,不是太平盛世的时候,而是跨越时代周期和面对危机的时候,要看这家公司在不同周期经历危机中的表现。

自全球经济下行以来,加之疫情影响,地缘政治的博弈,相信很多人在心里有一个疑问,当前环境下如何进行投资?使资产保值增值,下面我们来看下内地专业投资人士,明跃基金董事长张敏的论述:

01

两类最神奇的资产

美元保单和深圳房地产

所以我们惊奇的发现两类资产非常神奇。我做基金经理的时候长期研究全球保险行业,包括巴菲特的伯克希尔哈撒韦,法国安盛,美国友邦,英国保诚,当然国内保险公司是非常不值得研究的,本质是输给通胀的本币保障类产品,一般我看都不看。

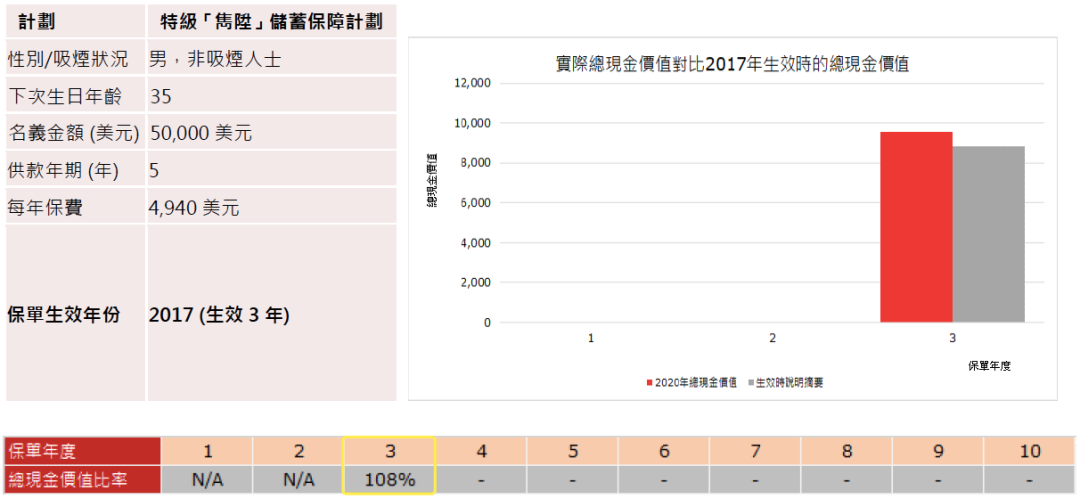

我对外资保险公司的研究就关注2点,第一经历多少经济周期而不倒,第二金融危机中的投资表现。我惊奇的发现上述外资保险公司只有保诚在4月底美股30%回撤的时候,分红收益率居然是超越预定收益率的。从基金净值的角度,面对如此大的股市回撤,英国保诚的净值居然没有回撤。

反观国内保险公司,没有资产保值增值的半点功能,大部分国内保险公司都在做传销,投资配置也平庸至极。平安投资部门居然会在两次金融危机的时候犯同样的错误,一次是2008年收购欧洲银行,赔的渣都不剩一点,这一次则是在错误的时间成为汇丰大股东,50%赔掉。平安都这样,其他国内保险公司全部pass吧。指望他们帮我们穿越周期就算了吧。

英国保诚的美金储蓄保单相对人民币17%的收益率,这个算神奇资产之一。

还有一类资产,就是深圳的房地产,年初到现在涨了30%,这跟美联储稀释货币有什么关系呢?其实本质就是投资人用共识度最高的硬资产共同对抗美元割羊毛的动作。

02

保诚的魅力在哪里?

1.公司的背景

英国保诚在2018年《财富》世界500强排名第50位,截止2018年6月30日,保诚的全球寿险客户逾2,600万名客户,管理着6,640亿英镑的资产,其收入相当于阿里巴巴的3倍,超过阿里巴巴 + 腾讯 + 万科 之和!利润是中国联通的8.4倍,总资产高达6,680亿美金,接近于阿里巴巴 + 腾讯 + 万科之和的2倍,相当于香港外汇储备总额的1.5倍。

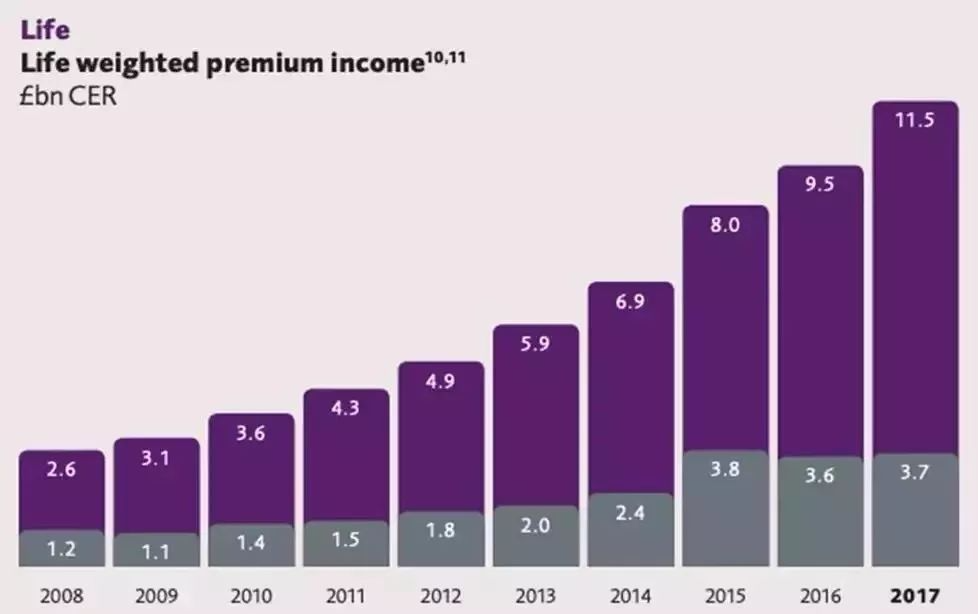

下面,让我们一起来看看来自保诚年报的数据,2017年,寿险累计加权保费收入超过了1.3万亿,并且,仅在香港,2018年上半年,保诚个人人寿的年度化保费已经超过700亿。

2.独有90%分红承诺

英国保诚是唯一承诺将投保人的分红保单业务基金可分配利润的90%给到保单持有人(即购买保险的客户)的保险公司。

我们都知道,保险公司将客户的保费收来之后,除了预留保险准备金、公司的开支之外,会将其余保费用于投资。而投资产生的利润的绝大部分将会被分配给购买了分红类保险(大部分人寿储蓄保险都属此类)的客户,其余的收益才会落入各个股东们的口袋里。

但唯有英国保诚在公司的法律制度上已经写明,所有购买分红类计划的客户,可以至少得到90%的分红基金可分配利润,而股东们最多只可以分享到10%的可分配利润。

(美元保单)

3.遗留资产令保诚的投资更加灵活

英国保诚成立于1848年,在超168年间,保诚透过不同来源积累的一大笔丰厚的遗留资产。那么问题来了,这些遗留资产的“不同来源”到底是什么?

遗留资产是在给付给客户应得的收益和赔偿后,仍然多出来的回报,多出来的回报第一是由于公司的投资收益超过预期,第二则是部分应给付的赔偿但未有合法受益人前来领取(比如英国保诚参与过泰坦尼克号、第一次及第二次世界大战的赔付,但由于部分死伤者无法寻找到受益人,该类赔偿就作为遗留资产保存下来)。

而遗留资产一直为公司现在的新业务提供支持,主要体现在两个方面:

01 由于遗留资产的所有权属于保诚,公司可以自由地利用遗留资产进行高风险高回报的投资,而保诚的新客户则可享有该部分投资的收益分红,但则不必承担遗留资产投资失利的风险;

储蓄篇:特级隽升2

八大特点一览表:

重疾篇:守护健康危疾加护保2

产品特点:

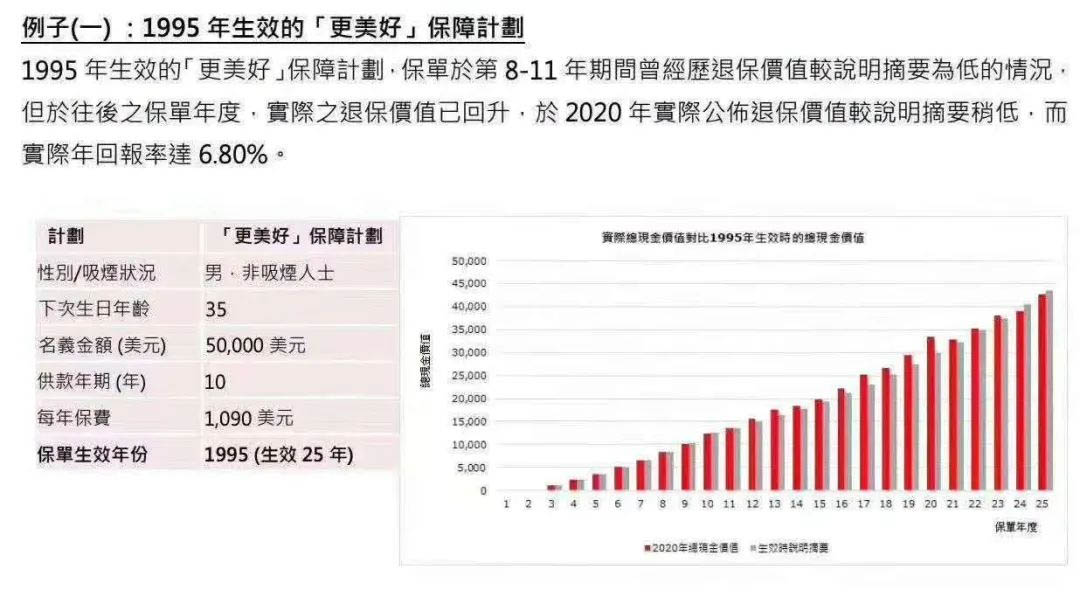

我们认为,若需要长期稳定地赚取长期年均5%以上的相对高收益,香港保险公司的美元储蓄保单是最好的中长期投资计划。目前人民币处于下行阶段,配置部分美元资产来分散风险,是每个家庭应该考虑的。

(美元保单)